.jpg)

Идея исследования родилась из отчетов по проектам в ecom fashion, когда на протяжении нескольких месяцев мы заметили снижение процента конверсии и стало очевидно, что это тренд, который затрагивает не отдельные проекты, а, возможно, характерен для всей отрасли.

На первый взгляд кажется, что факты о снижении конверсии в покупку интернет-магазинов fashion сегмента можно объяснить изменениями в экономике и покупательской способности населения. Но верны ли наши предположения? Для этого стоит внимательнее рассмотреть положение дел.

Что с доходами и расходами населения? Реальные располагаемые доходы населения России (денежные доходы с поправкой на инфляцию за вычетом обязательных платежей) во втором квартале 2023 года увеличились на 5,3% к тому же кварталу 2022 года.

По данным Ромир динамика номинальных расходов россиян в рублях сравнима и в некоторые месяцы превышает 2021 и 2022 годы.

Есть рост и больших покупок – авто и недвижимости. По данным Автостат за 9 месяцев 2023 года рост продаж автомобилей на 51% по сравнению с аналогичным периодом 2022 года. Это в ситуации, когда средняя стоимость авто значительно выросла. По данным Росстата, новые отечественные автомобили подорожали в 2022 году на 29,65%, а новые иномарки — на 39,11. В начале 2023 года эта тенденция продолжилась — средняя стоимость нового отечественного автомобиля выросла еще на 18,9% к январю 2022-го, новой иномарки — на 52,9%.

За первое полугодие 2023 года, по данным ДомКлик, оформлено более 132 тыс. ипотечных сделок, что на 38% превышает показатель аналогичного периода 2022 года, и на 11% — 2021 года. Сравнение данных за январь и июнь 2023 года показало, что в большинстве регионов стоимость квадратного метра в новостройках увеличилась в среднем на 5%.

Автомобили тоже берут в основном в кредит и тут тоже рекорды по объему выданных кредитов. То, что большие покупки совершают в кредит - свидетельствует о позитивных ожиданиях покупателей.

Итого, люди покупают, у них есть надежда. В целом обзор экономической ситуации показывает, что все неплохо. Хоть и в сравнении с низкой базой пандемийных годов, а также с провальным 2022 годом, но тренд на оживление очевиден.

Офлайн

По данным Nikoliers, вакансия площадей в третьем квартале 2023 года продолжает снижаться, изменение к предыдущему кварталу составило 1,7 п.п. По их оценкам, тенденция к сокращению показателя будет и по итогам 2023 г. Таким образом, можно говорить о стабилизации рынка и возвращении к значениям 2021 г.

С начала 2023 года российский рынок пополнился 20 международными брендами, например, OXXO, AVVA, Comintern, Lassie. Появились новые российские бренды, например, Just Clothes, IDOL также продолжается появление старых брендов под новыми вывесками. По данным Focus Technologies, на 8% вырос трафик в магазины одежды в Москве.

Онлайн

Согласно информации Яндекса инвестиции в рекламу fashion-индустрии YoY увеличились на 93% за первое полугодие 2023 года. В презентации они называют это ростом индустрии. Мы склонны рассматривать это, в первую очередь, как показатель медиаинфляции. Медиаинфляция – это рост стоимости за единицу (стоимости показа для медийной рекламы в интернете, клика для контекстной рекламы или GRP для ТВ-рекламы). У ТВ рекламы есть национальный рекламный альянс – основной продавец. Так вот в 2022 году они дважды повышали цены и рост цен составил до 40%, сейчас планируются закупки на 2024 год и все тот же НРА прогнозирует рост будет еще на 15%.

Что касается рекламы в интернете, то тут нет пока единых данных, но, например, по отчету E-promo, стоимость клика в среднем подорожала на 11,8% QoQ, конверсий – на 15,2%. Тут тоже рост на высокой базе – за 2022 год аукцион в Яндексе уже заметно рос. Объем рынка в деньгах, по данным АКАР, растет. Суммарные расходы на рекламу в первом квартале 2023 года составили 140−145 млрд руб., что на 8% больше, чем за аналогичный период годом ранее.

Рост бюджетов в Яндексе также связан с тем, что сильно сократился рекламный инструментарий: нет рекламы в соцсетях (VK пока остается каналом с нестабильным результатом на масштабах), нет YouTube, Google, Facebook и Instagram*, нет больших крупных печатных изданий. Конечно, ушла и часть больших брендов. Но все же, рост расходов на рекламу в текущих обстоятельствах стоит лишь отчасти воспринимать как рост стоимости размещения в индустрии.

Поэтому рассмотрим и другие данные. FCG говорит о том, что в 2022 году динамика российского fashion-рынка показывает падение на 8,1% в рублях, в 2023 году прогнозируется еще падение на 4%. Но стоит отметить надежды бизнеса – к открытию планируется более 1000 новых магазинов. Это больше чем количество закрывшихся точек в связи с уходом некоторых брендов.

Данные сторонних исследований помогают понять ситуацию на рынке, но так как в пуле Progressive Media много интернет-магазинов одежды, мы заметили, что конверсия в покупки падает и провели исследование на основе данных из первоисточников.

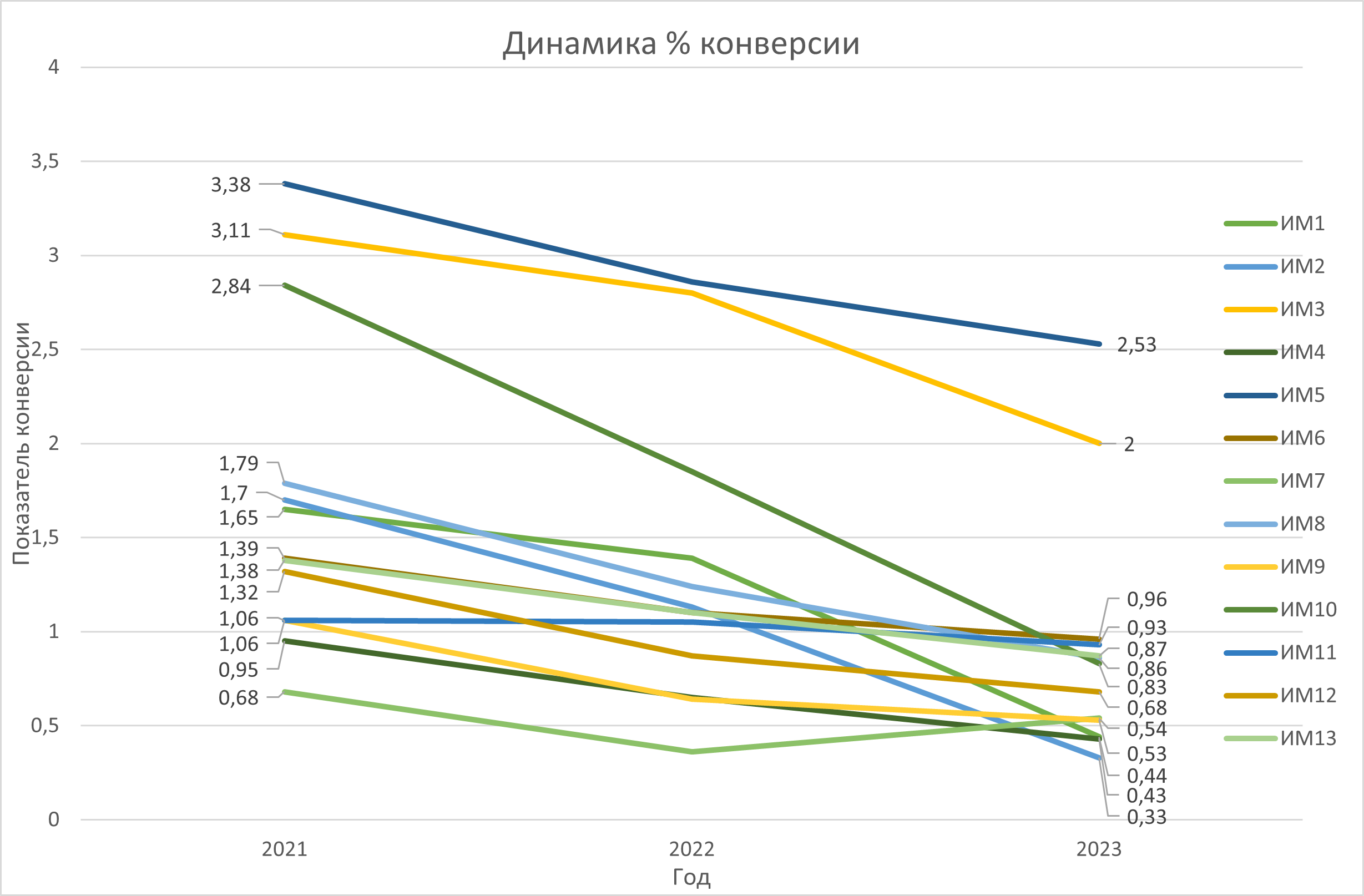

В рамках исследования были проанализированы данные Яндекс.Метрики 13-ти интернет-магазинов одежды. Мы ориентировались только на показатель конверсии, по всем источникам трафика. Для того, чтобы представленные данные были объективными, мы взяли проекты разных подрядчиков по performance-маркетингу, чтобы не было ситуации, когда конверсия падает у конкретного подрядчика, а у остальных все в порядке. То есть в данном случае мы не сравнивали эффективность рекламных кампаний разных подрядчиков.

Для исследования выбран одинаковый период с 1 января по 30 сентября за 2021, 2022 и 2023 годы. На наш взгляд такое сравнение нескольких больших периодов нивелирует новостные и прочие колебания в моменте, а также захватывает несколько сезонов.

Рассматриваемые проекты – все среднего ценового сегмента, одежда и обувь.

Как видно, у всех интернет-магазинов одинаковый тренд – снижение % конверсии в 2022 и 2023 годах. По сравнению с 2021 годом падение почти в 2 раза. То есть просадка по конверсии связана не только с общими экономическими факторами, но и с изменением пользовательского пути?

По данным Mediascope 69,6% пользователей в России посещают хотя бы раз в месяц маркетплейсы, 33,2% посетителей бывают на маркетплейсах ежедневно.

По итогам 2022 года по данным Mediascope в топ-15 площадок с наибольшими охватами аудитории входят Ozon и Wildberries.

Тройка лидеров по аудитории выглядит так: аудитория Wildberries выросла до 120 млн пользователей, Ozon - 30,7 млн пользователей, Яндекс.Маркет - 11,4 млн активных пользователей.

По данным рейтинга АиП, лидерами в поисковых системах в рейтинге E-commerce, на текущий момент, являются Ozon, Яндекс.Маркет, WB.

При этом, по данным Datainsight в общем рейтинге интернет-магазинов лидирует Wildberries по количеству заказов и объему продаж по выручке. На 2-м месте Ozon, на 3-м месте Яндекс.Маркет, на 7-м Lamoda.

Рейтинг в fashion-индустрии выглядит иначе. Лидером среди маркетплейсов в fashion является Lamoda. Второе место у Wildberries — на онлайн-продажи одежды и обуви приходится 28% общего оборота площадки. Третье место у Ozon — 13%, AliExpress-Россия — 11%, у «МегаМаркета» и «ЯндексМаркета» — по 8%.

На основе статистики становится очевидным, что даже магазины-агрегаторы сильно уступают по объему продаж маркетплейсам. На этом фоне сокращение источников трафика дополнительно сокращает рекламные возможности интернет-магазинов. Значимым, а порой и ведущим источником продаж для всех категорий товаров являются маркетплейсы. Расходимся?

На самом деле, все, как и раньше – продвигать и развивать бренд, а не канал.

По данным онлайн-опроса Яндекса, 60% пользователей приобретают одежду и обувь во всех доступных каналах продаж. 18% - только на маркетплейсах, 10% - только в офлайн-магазинах, 8% - только в интернет-магазинах.

Если раньше офлайн-точка могла быть просто примерочной, то сейчас это должно трансформироваться в дополнительный опыт. Например, продавец-кассир теперь должен стать помощником-стилистом.

Если раньше интернет-магазин в первую очередь был ориентирован на конверсию, то теперь это рассказ истории бренда.

Если раньше маркетплейсы можно было игнорировать, то теперь представительство на них – один из значимых каналов продаж. Раньше можно было просто настроить интеграцию с 1C и логистику, то теперь карточки и страница на маркетплейсе полноценный маркетинговый инструмент.

Мы часто слышим об «убийцах» чего-либо. Так, например, каршеринг не убил продажи личного авто, интернет-реклама не убила наружку, indoor и ТВ, так и маркетплейсы не убьют другие каналы продаж, например, в fashion-индустрии, где параметры выбора далеко не ограничиваются составом или размером вещи.

Поэтому мы рассматриваем текущую ситуацию исключительно как точку трансформации коммуникации бренда с аудиторией.